par Rick Rieder, CIO, Fixed Income, Blackrock

Rick Rieder et son équipe pensent que le puissant cocktail politique d'aujourd'hui a des implications importantes sur le chemin de la croissance économique, des marchés et de la valeur d'un dollar.

Le chemin de la politique remet-il en question les axiomes économiques?

Le chemin vers une compréhension érudite des finances personnelles regorge de noyaux séculaires de sagesse, comme «l'argent ne pousse pas sur les arbres» ou «il faut apprendre la valeur d'un dollar». De telles phrases visent à inculquer les principes du conservatisme monétaire à l'apprenant financier, mais pour ceux qui ont été formés pour adhérer à de tels conseils, 2020 a été un peu une courbe.

En effet, la réponse politique à la pandémie de Covid a marqué un pivot profond vers une relance politique historiquement agressive, avec des injections de liquidités et une monétisation de la dette sans précédent moderne. Compte tenu des injections record de monnaie fiduciaire dans les économies réelles et financières mondiales, il n'est pas déraisonnable de remettre en question ces leçons enracinées concernant la «valeur de l'argent».

Cependant, contrairement à de nombreux opposants, nous embrassons la nouvelle réalité des économies financières et réelles très liquides et pensons que la réponse politique à la pandémie mondiale sera considérée favorablement à travers une lentille historique. En fait, nous pensons que cette liquidité record, une fois conjuguée à une reprise post-pandémique de la vitesse économique, sera un puissant catalyseur pour la croissance du PIB nominal et les marchés financiers.

Un cocktail politique puissant a un impact sur l'économie, les marchés et le dollar

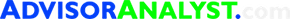

Plus précisément, la mesure de la masse monétaire américaine M2 a bondi de près de 4 billions de dollars au cours de l'année dernière, créant un résultat où plus de 20% de toute la monnaie américaine au sens large actuellement en circulation a été créée au cours des 250 derniers jours de négociation. De plus, le M2 américain en pourcentage de la richesse immobilière et des actifs financiers des ménages est proche de ses plus hauts historiques, créant un puissant vent arrière pour les actifs offrant des rendements réels positifs (voir premier graphique). Et comme ces injections de liquidités sont permanentes, il est probable que l'économie nominale américaine soit également passée à un équilibre en permanence plus élevé.

La croissance de la masse monétaire M2 aux États-Unis, un soutien probable pour les actifs financiers

Ce puissant cocktail politique a favorablement modifié les marchés mondiaux des changes. L'environnement pré-pandémique était caractérisé par une pénurie de dollars américains par rapport à la demande mondiale structurelle de monnaie de réserve mondiale. Plus de 50% du commerce mondial et plus de 80% du financement du commerce mondial sont libellés en dollars américains, de sorte qu'une pénurie de liquidités en dollars peut être un ancrage dangereux pour l'économie réelle mondiale. En mars 2020, les coûts de financement en dollars ont augmenté, alors que la demande de dollars liée à la crise augmentait, accélérant le cycle d'assouplissement de la Réserve fédérale. Maintenant, cependant, avec la Fed menant la charge en injectant de grandes quantités de liquidités, un équilibre vertueux a été rétabli, comme en témoigne un retrait bienvenu de la force tenace de l'USD.

Compte tenu de la confluence de la résurgence des marchés financiers et du fort rebond de la croissance du PIB nominal, la sauvegarde des rendements du Trésor américain ces dernières semaines est un résultat logique. Pourtant, il est d'une importance cruciale de comprendre les éléments constitutifs de toute contribution à une augmentation des rendements. La récente sauvegarde des rendements nominaux a été dominée par une hausse de la composante inflation, tandis que les rendements réels sont restés à des creux cycliques. Alors que nous nous attendons pleinement à une reprise cyclique de l'inflation en raison de niveaux déprimés dus à la pandémie en 2021, nous sommes convaincus que la majorité de la reprise de la croissance du PIB nominal au cours des prochains trimestres sera constituée de croissance réelle plutôt que d'inflation. Par conséquent, nous nous attendons à ce qu'une nouvelle sauvegarde des rendements d'ici soit plus due à une hausse des rendements réels à partir de niveaux historiquement bas, ce qui est une évolution saine qui empêcherait la faiblesse du dollar de devenir déstabilisatrice.

Pourtant, la question de l'inflation est complexe

Nous pensons qu'il faut s'attendre à un rebond de l'inflation cyclique à partir de niveaux déprimés, étant donné la sévère profondeur de la récession et la reprise rapide qui est actuellement en cours. Historiquement, l'inflation a été tirée par une combinaison d'une forte croissance de la demande combinée à des contraintes d'offre généralisées, et l'économie réelle 2021 sera probablement affectée par ces deux influences. Les contraintes d'approvisionnement liées à la pandémie provoquent des flambées de prix dans de nombreux produits de base, comme le pétrole, le cuivre et le bois, qui alimentent l'économie industrielle; soumis à certains goulots d'étranglement de l'offre. Simultanément, la propagation prolifique et continue de Covid crée de graves pénuries de main-d'œuvre dans de nombreuses industries, ce qui pourrait finalement conduire à des salaires plus élevés.

Cependant, alors que l'inflation sera probablement plus élevée dans les mois à venir que tout ce que nous avons vu au cours des dernières années, il sera difficile d'atteindre les niveaux d'inflation dangereusement élevés envisagés par de nombreux pronostiqueurs. Pendant de nombreuses années, nous avons soutenu que de puissantes influences séculaires atténueraient indéfiniment les impulsions inflationnistes. À notre avis, la tendance démographique du vieillissement de la population se conjugue avec les vents contraires technologiques désinflationnistes pour maintenir les augmentations généralisées des prix modérées pour les années à venir. La crise de Covid n'a rien fait pour modifier ces tendances à long terme et, en fait, a peut-être fini par accélérer l'adoption de certaines technologies qui permettront de continuer à réduire les coûts pour les consommateurs ou d'étendre des capacités auparavant inutilisées.

De nombreux acteurs du marché d'aujourd'hui aiment les réponses en un mot comme «reflation» ou «déflation», mais il est assez difficile de saisir les nuances autour de l'inflation en un seul mot. Nous pensons toujours que les seuils d'inflation pourraient être à la hausse, mais au prix actuel de plus de 2%, des attentes inflationnistes substantielles sont déjà intégrées à ce prix. Pourtant, il existe d'autres actifs qui pourraient bénéficier de bénéfices démesurés d'un régime inflationniste stable de 2% à 2,5%. Par exemple, les écarts de rendement élevés et les primes de risque sur actions pourraient tous deux se comprimer davantage, car la capacité des entreprises à utiliser la technologie pour gérer les coûts gagne du terrain, tandis que les entreprises regagnent un certain pouvoir de fixation des prix, ce qui pourrait se traduire par une rentabilité accrue, toutes choses égales par ailleurs (le régime fiscal sous l'administration Biden est certainement quelque chose à surveiller).

La relation entre le taux directeur de la Fed et l'inflation s'est affaiblie

Il est également important de ne pas confondre la réponse politique à l'inflation avec l'inflation elle-même, lorsqu'il s'agit d'évaluer le rendement des actifs dans des environnements inflationnistes. Les années 1970 constituent une excellente étude de cas, les rendements des actions stagnant au cours de la décennie inflationniste la plus marquante du siècle dernier. Mais alors que l'inflation atteignait certainement à l'époque les 14% «dangereux», les Fed Funds atteignaient 20%, entraînant des taux réels positifs élevés et en hausse (deuxième graphique, LHS). En outre, au cours des décennies précédentes, il était courant de penser que des taux d'inflation plus élevés entraîneraient un taux plus élevé des fonds fédéraux, presque immédiatement, mais la relation entre la fonction de réaction politique de la Fed et la variation du taux d'inflation a considérablement diminué ces dernières années. décennies (seconds graphiques, RHS). Aujourd'hui, les taux sans risque des marchés développés (DM) sont proches de 0% et devraient y rester pendant un certain temps, créant un environnement de rendement réel négatif. Les actifs réels (c'est-à-dire les actifs qui ne peuvent pas être imprimés), y compris les actions et l'immobilier, prospèrent dans un tel environnement.

Suivez Rick Rieder sur Twitter

Implications d'investissement: surveillez de près les flux de trésorerie

En outre, nous pensons que les entreprises qui sont en mesure de constituer des actifs réels générateurs de flux de trésorerie, y compris des actifs incorporels, en investissant dans des dépenses en capital et en recherche et développement aujourd'hui, devraient surperformer. Il est même possible qu'un dollar investi dans la construction de l'actif incorporel générateur de trésorerie approprié, comme la fidélité à la marque (pensez à Nike), puisse valoir plus qu'un dollar investi dans un actif corporel. Les entreprises de technologie et de communication, depuis longtemps les leaders de ces investissements immatériels, ont capturé 47% de leurs bénéfices économiques en 2019. sont encore plus petits qu'ils ne l'ont été dans le passé, avec peut-être plus de marge d'appréciation. L'industrie des semi-conducteurs a également investi massivement pour construire des actifs générateurs de trésorerie à la fois corporels et intangibles.

Certains taux réels EM encore élevés et le spread EM souverain peut se comprimer

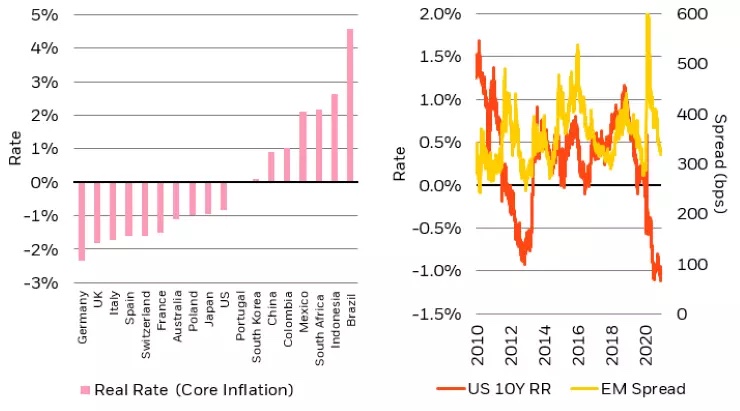

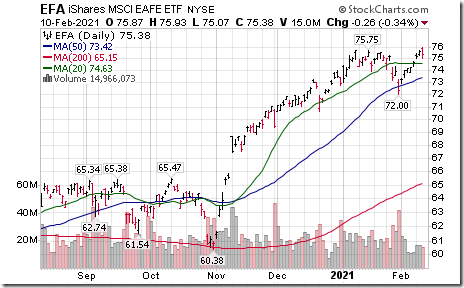

Ainsi, alors que nous sous-pondérons les obligations souveraines des marchés développés à rendement réel négatif et que nous aimons détenir des marchés développés et sélectionner des actions asiatiques pour leurs primes de risque élevées, nous pensons en fait que les titres à revenu fixe des marchés émergents (ME) sont assez attrayants. Les spreads souverains entre DM et EM peuvent se réduire aux niveaux d'avant Covid, d'autant plus que l'inflation dans les marchés émergents a tendance à être maîtrisée par la faiblesse du dollar, les importations en monnaie locale devenant moins chères (voir troisième graphique, RHS). Les taux réels dans certaines parties de la ME sont élevés (le Brésil a un taux réel de sept points de pourcentage, 7%, supérieur à celui de l'Allemagne), offrant aux décideurs une grande flexibilité (troisième graphique, LHS). Le flux écrasant de dollars vers les marchés de titres à revenu fixe de haute qualité en 2020, maintenant confrontés à des rendements réels négatifs, reviendra presque certainement à la recherche de rendements réels plus élevés à mesure que la pandémie s'atténuera.

L'imagination du marché pour des rendements réels positifs ne s'est pas limitée aux actifs traditionnels dans les titres à revenu fixe et les actions, et comprend aujourd'hui sans aucun doute l'or et le Bitcoin. Pourtant, nous sommes convaincus que le risque extrême d'une baisse non atténuée du dollar américain - qui pourrait justifier une «fuite des capitaux» vers des devises alternatives - est tout à fait insignifiant. Si la combinaison du soutien continu de la politique budgétaire et monétaire est canalisée vers les bonnes utilisations productives, associée à une résolution de la pandémie (que nous prévoyons en 2021), alors la croissance réelle surprendra probablement à la hausse, peut-être de manière significative. De plus, les rendements réels et les rendements réels devraient suivre. Dans un tel environnement, les actifs générateurs de revenus libellés en dollars retrouveront une forte demande. En attendant, jusqu'à ce que plus de clarté n'apparaisse sur «la valeur d'un dollar», en maintenant une exposition à des actifs à rendement réel positif, en utilisant des outils de volatilité pour gérer le risque à bas prix ou pour créer des revenus lorsqu'ils sont riches, et en détenant des liquidités pour profiter de l'avenir les opportunités devraient toutes contribuer à faire un dollar dans les portefeuilles d'aujourd'hui vaut un dollar et changer demain.

Rick Rieder, Directeur général, est le chef des placements de BlackRock pour les titres à revenu fixe mondiaux et est chef de l'équipe d'investissement dans les allocations mondiales. Russell Brownback, Directeur général, est responsable du positionnement Global Macro pour Fixed Income. Trevor Slaven, directeur général, est gestionnaire de portefeuille au sein de l'équipe Global Fixed Income de BlackRock et est également responsable de la recherche macroéconomique pour les titres à revenu fixe fondamentaux. Navin Saigal, directeur, est gestionnaire de portefeuille et analyste de recherche au bureau du CIO of Global Fixed Income, et il occupe le poste de Chief Macro Content Officer.

Copyright © Roche noire

Cet article était publi orignellement en anglais chezAdvisorAnalyst.com